今住宅ローン金利はとっても低いけど、借り換えは、どのタイミングでやるべきなのかしら?

みんなどういう理由で借り換えしているのかな…やっぱり利息が減らないと意味ないのかな?

マイホーム購入で多くの方が利用する、住宅ローン。

住宅ローン金利は以前と比べ、圧倒的に下がっています。

今では変動金利ですと、0.3%台での商品も登場していますしね。

なおかつ、「がん保障」や「疾病保障」など、保障が充実した住宅ローンも数多くあります。

ですので、以前に住宅ローンを組んだ方が思うのは、これです。

今のうちに借り換えした方が、良いのでは?

というわけで、今回は借り換えタイミング・時期の目安について記事にしました。

【今すぐ行動?!】住宅ローン借り換えタイミング・時期の目安とは

実は、今は借り換えのタイミングとしては、かなり良いです。

- 変動金利・固定金利共に低水準の金利

- 疾病保障等が充実した商品が多数

ですので、今回お話するケースに当てはまっている方は、見直しを考えても良いかもしれません。

ちなみに、今回は、7つのケースについて見ていきます。

- 金利差・返済残年数・残高が一定条件に当てはまる場合

- 期間選択型で固定金利から変動金利に変わるタイミング

- 転職を考えている場合

- 変動金利のリスクを減らしたいと考えている場合

- 家のリフォームを考えている場合

- 保障を充実させたい場合

- 収入が減る可能性がある場合

それでは、早速見ていきます。

<目次に戻る>

住宅ローン借り換えタイミング① 金利差・返済残年数・残高が一定条件に当てはまる場合

まず、簡単に分かる方法として、次の条件に当てはまる方は、返済金額を落とせる可能性が高いです。

- 金利差:0.5%以上

- 住宅ローン残高:1000万円以上

- 返済残年数:10年以上

- 金利差0.5%以下でもメリットある場合あり。他の要素も見るべし

一般的には金利差は1%以上あると良いと言われているのですが…

実際の調査を見ると、1%の差があった方の割合は少ないです。

この辺りの詳しい内容は、以下の記事でまとめています。

<目次に戻る>

住宅ローン借り換えタイミング② 期間選択型で固定金利から変動金利に変わるタイミング

期間選択型の固定金利というのは、「10年固定」などの固定金利のことを言います。

簡単にこの仕組みを説明すると、「最初のXX年は固定で、その後は変動金利に変わりますよ」という仕組みです。

この期間選択型の特徴は…

変動金利の利率が、高めです。

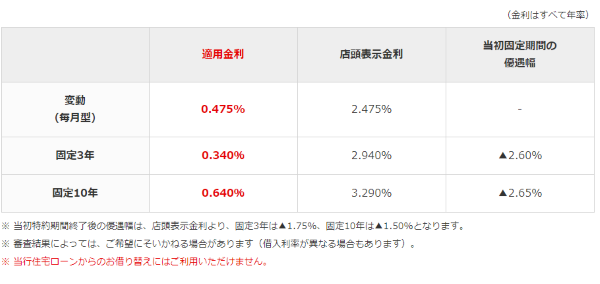

例えば、2021年3月現在では、三菱UFJ銀行のネットで借りれる期間選択型は、次の通りです。

固定期間が10年だと、最初の10年は0,640%だけど、その後は、「店頭表示金利より▲1.5%」となっています。

つまり、ここでいうと、10年経った後の金利は、1.79%(3.29% - 1.50%)。

今の変動金利は0.3%台からあるので、相当高いですね…

それに、フラット35でも、金利は1%台前半ですし。。。

というわけで、この「固定→変動」の切り替えタイミングで、住宅ローン残がある場合は、借り換えした方がメリットがある可能性が大きいです。

<目次に戻る>

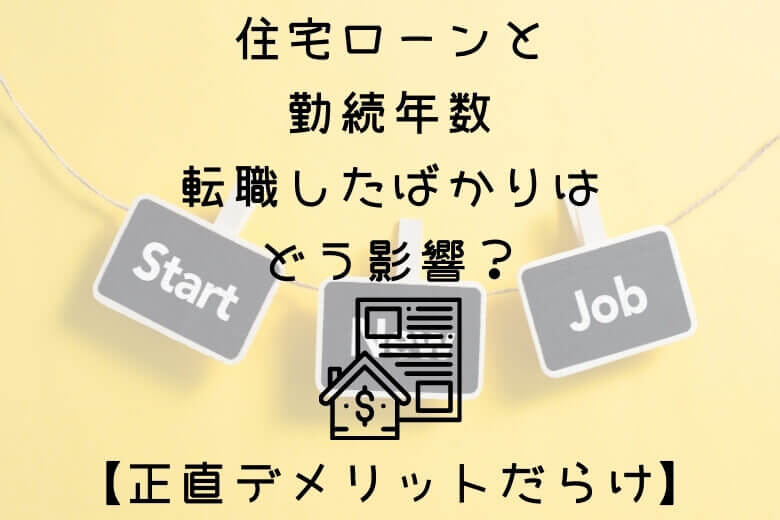

住宅ローン借り換えタイミング③ 転職を考えている場合

新規借入の時もそうですが、ほとんど全ての銀行は、【勤続年数】を審査項目の一つにしています。

そしてこの勤続年数は、審査結果に重要な影響を及ぼします。

政府が実施している、2020年に実施した住宅市場動向調査のアンケートによりますと…

- 希望融資額を断られた理由の約2割は【勤続年数】

そして、勤続年数は「3年」を超えているかどうかが重要。

私たちが新規借入を行った時期は、ちょうど3年前後でした。

明らかに、3年前に出した場合と、3年過ぎてから出した場合では、審査結果が違いました。

「借入結果」もそうですが、3年未満の場合は、「職務経歴書」も提出させられますしね。。。

ですので、「転職直後」は、借入できないわけではないですが、避けておいた方が良い。

そのため、転職を今考えている場合は、その前に、借り換えを実行すべき、というわけです。

なお、こちらは新規借入向けではありますが、住宅ローンと勤続年数についての考察をしています。

<目次に戻る>

住宅ローン借り換えタイミング④ 変動金利のリスクを減らしたいと考えている場合

多くの人が借り換えを考える際、「どの程度返済金額が減るか」を考えると思います。

一方で、一定の方は、異なる考え方を持っています。

今は固定金利も低くなっているから、変動金利から固定金利に切り替えよう…

変動金利は将来的に金利が上がる可能性があります。

一方で、固定金利にしてしまえば、経済条件がどんなに変わろうと、金利は変わりません。

実は、このように、「変動から固定に切り替えたい」と考える人は、そこそこの割合がいます。

住宅金融支援機構が2020年に実施した、「住宅ローン借換えの実態調査」によりますと…

4人に1人が、固定金利に切り替え

今は10年固定で0.6%台で借りれます。場合によっては、変動から固定にしても金額的な損もなさそうです。

<目次に戻る>

住宅ローン借り換えタイミング⑤ 家のリフォームを考えている場合

家のリフォームローンは、住宅ローンよりも金利は高く、返済期間が短いものばかり。

ですが、今は、借り換え時に【リフォーム費用も上乗せできる住宅ローン商品】が、多数存在しています。

なので、リフォームを考えており、かつ、借入でまかないたいと考えている場合は、タイミングとしてはうってつけです。

<目次に戻る>

住宅ローン借り換えタイミング⑥ 保障を充実させたい場合

今の住宅ローン商品は、保障が充実したものが数多く登場。

- がん保障特約

- 3大・8大・全疾病保障特約

それぞれ一言で言いますと…

がん保障特約は、「がんにかかったら、住宅ローン残高が半分に減りますよ」というような特約。

疾病保障特約は、「該当する疾病にかかって、一定期間働けない状態が続いたらローンなくなりますよ」というような特約。

今はこの2つが、大体どこの住宅ローンでも利用できるようになってきています。

そして、「じぶん銀行」と「住信SBIネット銀行」の2行は特におすすめで、金利を上乗せすることなく、保障がついてきます。

- じぶん銀行:がん50%保障団信

- 住信SBIネット銀行:全疾病保障

正直に言うと、がんも疾病も、若いうちはかかるリスクは低い。

ですが、万が一の際の保障を充実させれば、家族を守ることができ、将来も安心できます。

<目次に戻る>

住宅ローン借り換えタイミング⑦ 収入が減る可能性がある場合

借り換えを行いたいと思っても、できない場合というのが多々あります。

特に、収入が減少してしまうと、借り換えの審査には大幅に影響を及ぼします。

上の方で、勤続年数が理由で、約2割の人は希望額借りれなかった、と書きました。

ですが…

年収が理由で断られた割合は、勤続年数よりも高い

これが、現実です。

収入が減るケースというのは、色々なパターンがあると思います。

会社によっては、50代、早ければ40代後半頃から出向・転籍等により、収入が減ることがあったりします。

共働きで住宅ローンを組んだけど、どちらか一方が仕事を辞める…となると、大幅に収入減となります。

また、今のコロナの影響により、収入が減少している方は、数多くいらっしゃると思います。

私もコロナの影響で、業績連動ボーナス7割カット。数十万円単位で収入減ってます…

住宅ローンの審査で見られるのは、前年度の収入。

ですので、収入減が想定される場合、その前に借り換えを終えていた方が無難です。

<目次に戻る>

どのケースであっても、借り換えの計算は必要

というわけで、以上が借り換えのタイミング・時期の目安について見てきました。

色々なケースがあったと思いますが、どのケースでも必要なのは…

- 借り換え前と、借り換え後でどう支払いが変化するか「計算」すること

実際、借り換えについては、「金利差」「諸費用」「保証料の戻り」の3要素があれば、計算は可能。

ただ、自分で計算し、シミュレーションすることは、正直に言うと面倒です…

実は、この計算は、インターネット上の「計算シミュレーター」を使うと手間が省けます。

例えば、モゲチェックの計算シミュレーターは便利。

諸費用を含めた上で返済額を減らせるかどうか、5秒で確認が可能です。

というわけで、以上が住宅ローン借り換えを失敗しないための注意点のお話でした。

今は低金利の時代なので、変動金利・固定金利共に、借り換えには絶好のタイミングとも言えます。

ですので、借り換えを考えている方は、早速シミュレーションして、行動に移してみてくださいね。

- ・住宅ローンの借り換え手数料はいくらかかる?【他の諸費用も要注意】

- ・【一般論は怪しい】住宅ローンの借り換えで金利差はどの程度あるべき?

- ・住宅ローンで勤続年数の嘘はバレるのか?【ヒント:健康保険証】

- ・住宅ローンの返済比率と年収の関係性【年収高い=比率は高くてOK】

- ・住宅ローンの借り換えを失敗しないための注意点とは?【計算が大事】